Nach 4 Monaten heftiger Regierungseingriffe in die Wirtschaft und unser Leben kann man versuchen, eine Tendenz abzulesen und in die Zukunft zu schauen (wobei es immer noch ein bisschen wie ein Blick in die Kristallkugel ist). Wir glauben, es ist uns gelungen, aus der großen Menge der schlauen Wichtigtuer aus Funk und Fernsehen eine Handvoll wirklich kluge Leute herauszufiltern, an deren Arbeit und Wissen wir uns orientieren (Quellenangaben am Ende).

Die wichtigste Quelle für Orientierung und Rat in Krisenzeiten ist für uns Hans A. Bernecker, der einfach immer recht hatte. Bernecker ist ein Vermögensverwalter im fortgeschrittenen Alter, der für mich gefühlte 17 Krisen überstanden hat und wirklich ein „Krisenexperte“ ist. Er ist ein ganz Großer seiner Branche. Seine Vorträge und Ratschläge begleiten mich seit 30 Jahren und haben mich 2009 präzise durch die Lehman-Krise geführt – und auch jetzt hat er wieder eine sehr klare Sicht der wirtschaftlichen Entwicklung:

Seine grundsätzliche Aussage ist: in einer Krise schaut alles immer dramatisch und schwarz aus. Nachdem eine Krise gemeistert ist, war dann alles halb so schlimm. Ich erinnere mich noch gut daran, wie er 2009 in einem Vortrag zur Finanzkrise gesagt hat „Ach, das ist doch eine ganz normale Krise, wie alle anderen auch“. Schauen wir uns deshalb die letzten Krisen in zwei Schaubildern an:

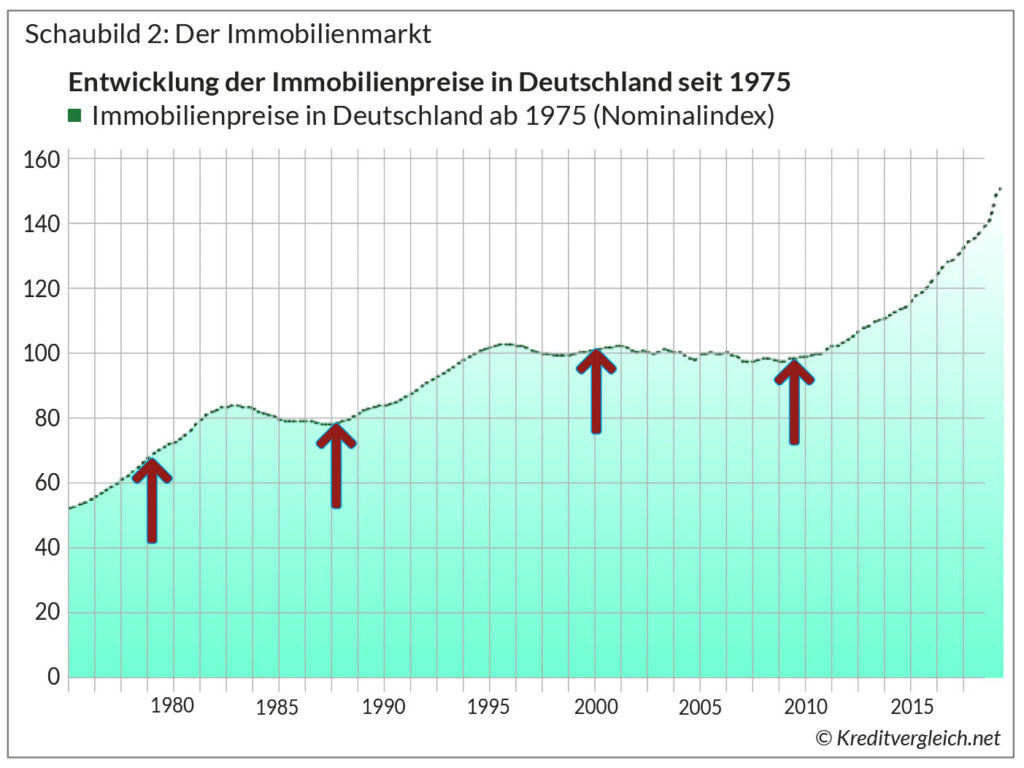

Wir haben Ihnen die vier größten Krisen der letzten 50 Jahre markiert. Bitte beachten Sie: mittendrin war jede dieser Krisen a) völlig neuartig, b) größer als alles vorher Dagewesene und c) wahrscheinlich das Ende der Welt, wie wir sie bis dahin kannten. Zumindest klang es in den Medien so und entsprechend haben wir uns gefühlt.

Achten Sie jedoch bitte darauf, dass sich die Börse und die Wirtschaft jedes Mal kurz darauf wieder vollständig erholt und sich zu neuen Höhen aufgeschwungen haben – und dass Sie den „weltuntergangsmäßigen“ Einbruch 1987 heute kaum noch sehen können. Realwirtschaftlich war es auch so, dass wir in Deutschland z. B. nach der Finanzkrise 2008 den längsten und größten Aufschwung seit dem Nachkriegs-Wirtschaftswunder hatten.

Auf dem zweiten Schaubild ist klar zu erkennen, dass sich die deutschen Wohnimmobilienpreise völlig unbeeindruckt von diesen vier Krisen (rote Pfeile) entwickelt haben. Im Augenblick schaut es danach aus, dass es dieses Mal wieder so sein wird:

Die Wirtschaftswoche veröffentlichte in einem Artikel vom 4. Juni 2020 die brandaktuellen Zahlen des Portals Immoscout24: von Januar bis einschließlich Mai sind die Angebotspreise von Wohnungen um 6 % gestiegen, die Mieten um 2,5 %.

https://www.wiwo.de/finanzen/immobilien/preissturz-angebotseinbruch-stadtflucht-welche-corona-immobilien-mythen-stimmen/25886614.html

Zur Klarstellung: wir sprechen hier vom Wohnimmobilienmarkt – ich möchte zurzeit weder Hotels noch Flugzeughangars besitzen.

Prognostiziert werden zwei Trends für die nächsten Monate und Jahre:

1. Notverkäufe und dadurch höheres Angebot. Das Szenario ist, dass viele Leute ihre Immobilien verkaufen werden müssen, weil sie zum Beispiel das Geld für Ihre Firma benötigen oder die Raten nicht mehr bezahlen können. Diese Notverkäufe stellen ein stark erhöhtes Angebot dar, weshalb die Preise sinken werden.

2. Höhere Nachfrage durch Flucht in Sachwerte. Das Szenario hier ist, dass durch weitere Zinssenkungen alternative Anlagen zu Immobilien noch unattraktiver werden und eine hohe Inflation befürchtet wird, da die von den Notenbanken gedruckten Milliarden und Billionen den Geldwert endgültig aufweichen werden. Dies hat zur Folge, dass eine regelrechte „Sachwertflucht“ einsetzt, was die Nachfrage erhöht und die Immobilienpreise nach oben treibt.

Wir sind der Überzeugung, dass beide Prognosen richtig sind und beide Trends parallel zueinander eintreten werden. Dies wird dazu führen, dass auf dem Markt für Wohnimmobilien ein erhöhtes Angebot auf eine erhöhte Nachfrage trifft, die Preise nicht einbrechen werden, sondern vielleicht moderat steigen, jedoch in absehbarer Zeit auf jeden Fall mehr oder weniger stabil bleiben werden.

3. Dies wird zusätzlich gestützt durch folgende Beobachtungen:

• Wie es ein Kollege von mir formuliert hat: „Wohnen müssen die Leute immer – solange die Zinsen niedrig sind, wird die Nachfrage im Eigenheimbereich ungebrochen sein, da es keinen Unterschied macht, ob ich Miete oder Zinsen bezahle.“

• Für Anleger gilt, dass eine vermietete Immobilie immer positive Erträge bringt. Sie ist damit unabhängig von Zinssätzen, die zum Teil null oder sogar minus sind und eventuell weiter ins Minus rutschen werden.

• Nach ca. 15 Jahren Pause ist es höchstwahrscheinlich, dass in den nächsten Jahren die Inflation wieder aufflammt. Das entwertet alle „sicheren“ Geldanlagen, die Immobilie schützt jedoch traditionell vor Geldentwertung.

Zusammenfassung

Das alles führt uns mal wieder zurück zu dem berühmten Zitat von John F. Kennedy, der darauf hinwies, dass das chinesische Schriftzeichen für „Krise“ aus zwei Zeichen zusammengesetzt ist: dem Zeichen für Gefahr und dem Zeichen für Chance.

In diesem Sinne wünschen wir Ihnen, dass die drastischen Maßnahmen bald vorbei sind und eine völlige Normalisierung unseres Lebens zusammen mit einer guten wirtschaftlichen Erholung eintritt.

Hier nun die anfangs erwähnten zuverlässigen Quellen:

• das Bulwiengesa-Institut in München https://www.bulwiengesa.de, vor allem mit folgendem Beitrag https://blog.bulwiengesa.de/de/hintergrund/corona-krise-10-experten-statements

• Empirica https://www.empirica-institut.de u.a. mit folgendem Beitrag https://www.empirica-institut.de/nc/nachrichten/details/nachricht/corona-und-die-immobilienpreise/

• Und vor allem natürlich Hans A . Bernecker https://www.bernecker.info/cgi-local/get.pl?template=6&func=template, insbesondere dieses Interview https://www.youtube.com/watch?v=7OCc6qXrqKU